Asset Deal als Option im Fremdverwaltungsmarkt

Das kontinuierlich niedrige Zinsniveau und die in den letzten Jahren im Vergleich zu anderen Investitionen hohe Wertbeständigkeit bei Immobilien in Deutschland sorgen nicht nur bei Privatpersonen, sondern auch bei inländischen und ausländischen institutionellen Investoren für eine konstant hohe Nachfrage nach Anlageobjekten.

Dies führt aktuell trotz verstärkter Wohnungsbaumaßnahmen zu einem Angebotsmangel in den größeren Städten und Ballungszentren Deutschlands.

Mit dem Bau und dem Erwerb von Immobilien geht das Bedürfnis der Projektentwickler, bestandshaltenden Gesellschaften und Investoren einher, die Wohnobjekte über eine Fremdverwaltung im Rahmen des Property Managements kaufmännisch und technisch auf hohem Niveau verwalten zu lassen. Damit steigt der Professionalisierungsdruck für die bestehenden Hausverwaltungen.

Die rund 23.000 Unternehmen im Bereich Property Management beschäftigen durchschnittlich 5 Mitarbeiter inklusive Inhaber1. Nahezu 40 % der Unternehmen erwirtschaften je einen Jahresumsatz von weniger als 50 TEUR. Dies zeigt, wie kleinteilig der Markt aktuell ist. Immer mehr Unternehmen setzen dabei auf ein Wachstum durch Übernahmen anderer Gesellschaften (anorganisches Wachstum), um ihre Marktposition zu stärken und oftmals auch, um das eigene Leistungsspektrum zu erweitern.

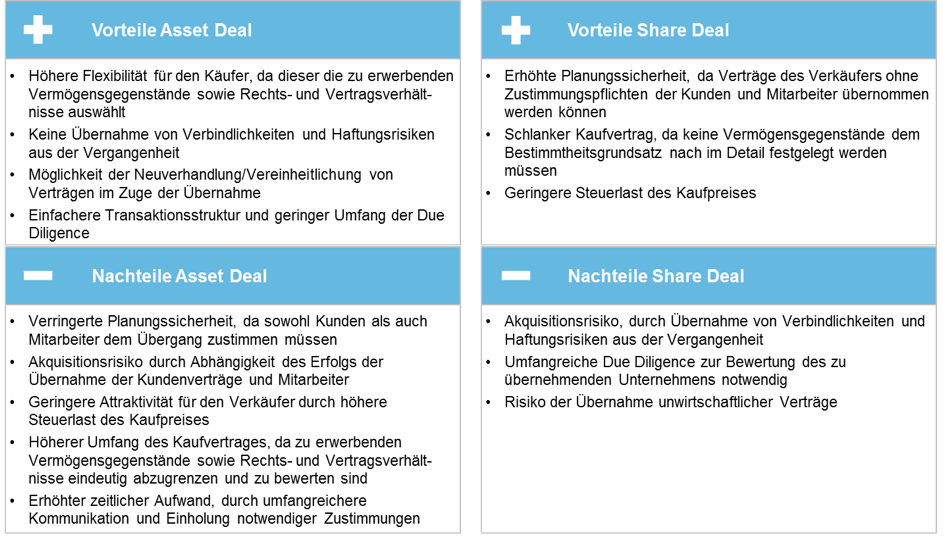

Doch wie kann eine solche Wachstumsstrategie optimal realisiert werden? In diesem Kontext stellt neben der Firmenübernahme über einen Share Deal auch ein Asset Deal eine zu berücksichtigende Option dar. Im Vergleich zum Share Deal als bekannteste Transaktionsart, bei dem Unternehmensanteile, etwa an einer GmbH oder AG, vom Gesellschafter als Inhaber dieser Anteile verkauft werden, werden beim Asset Deal das Betriebsvermögen oder einzelne Vermögensgegenstände sowie Rechts- und Vertragsverhältnisse („Assets“) veräußert.

Die Möglichkeit eines Unternehmenskaufes über einen Asset Deal in der Fremdverwaltung bietet eine Chance, mit schnellem Wachstum Synergien zu heben und Skaleneffekte besser nutzen zu können.

Mit diesem Artikel soll auf den Asset Deal als Wachstumsoption im Bereich der Fremdverwaltungen eingegangen werden.

Allgemeine Merkmale und Herausforderungen eines Asset Deals im Vergleich zum Share Deal

Mit der geplanten Übernahme durch einen Asset oder Share Deal gehen unterschiedliche Haftungsrisiken einher. Innerhalb des Share Deals übernimmt der Käufer mit den Unternehmensanteilen auch die Verbindlichkeiten und Haftungsrisiken aus der Vergangenheit und sollte daher im Vorfeld die Wirtschaftlichkeit und bestehende Risiken des zu übernehmenden Unternehmens in Form einer detaillierten Due Diligence prüfen. Bei einem Asset Deal haftet der Verkäufer weiterhin für im Unternehmen begründete Verpflichtungen.

Ein wichtiger Aspekt eines Asset Deals ist, dass für die Überleitung von Verträgen sowohl bei Kundenbeziehungen als auch beim Personal eine Zustimmung eines von der Übernahme berührten Vertragspartners des verkaufenden Unternehmens notwendig ist. Somit können z. B. nur Verwaltungsverträge mit Kunden auf den Käufer übergehen, bei denen die Kunden schriftlich der Übertragung des Vertrages zustimmen.

Vorteilhaft für den Share Deal ist, dass bei der Übernahme der Geschäftsanteile in der Regel sämtliche Verträge des Verkäufers unberührt bleiben, was dem Käufer eine höhere Transaktions- und Planungssicherheit für die angestrebte Akquisition bietet. Ausnahmen bilden Verwaltungsverträge mit sogenannter Change-of-Control-Klausel, die bei einem Gesellschafterwechsel durch den Kunden gekündigt werden können.

Im Rahmen eines Asset Deals hat der Käufer die Chance, nur die Vermögensgegenstände auszuwählen, die er erwerben will. In der Fremdverwaltung sind das vor allem die Verwaltungsverträge mit einzelnen Kunden. Diese Kundenbeziehungen lassen sich zusätzlich durch die Form der Verwaltung – Wohnungseigentums-Verwaltung (WEG), Mietshausverwaltung (MHV) oder Sondereigentumsverwaltung (SEV) – voneinander abgrenzen und erfordern auch hier ein differenziertes Herangehen sowohl in der Due Diligence, als auch im direkten Kontakt zu den Kunden im Rahmen des Übergangs der Verwaltungsverträge.

Neben den Kundenbeziehungen ist erfahrenes Personal ebenfalls zu den Mehrwert schaffenden Faktoren zu zählen. Nach § 613a BGB können Mitarbeiter bei einem Asset Deal dem Übergang des Arbeitsverhältnisses innerhalb eines Monats nach Zugang der Unterrichtung des Übergangs widersprechen. Dies birgt gewisse Akquisitionsrisiken für den Käufer, da der Erfolg des Asset Deals maßgeblich auch von der Motivation der Mitarbeiter des Verkäufers zum Übergang abhängig sein kann. Auch auf der Verkäuferseite ist es üblicherweise ein substanzielles Ziel nicht nur die Verträge sondern auch die zugehörigen Mitarbeiter mit abzugeben. Eine enge arbeitsrechtliche Begleitung der Vertrags- und Mitarbeiterübernahme ist daher sehr empfehlenswert.

Die Auswahl von einzelnen Vermögensgegenständen bei einem Asset Deal bewirkt, dass in dem zu erstellenden Kaufvertrag jedes zu erwerbende Wirtschaftsgut mit allen dazu gehörenden Arbeits-, Vertrags- und Rechtsverhältnissen eindeutig nach dem Bestimmtheitsgrundsatz2 festzulegen und zweifelsfrei vom nicht zu veräußernden Rest des Unternehmens abzugrenzen ist. Dies erhöht merklich den Umfang des Kaufvertrages im Vergleich zu einem Share Deal.

Nach § 20 Absatz 2 des Wohnungseigentumsgesetzes3 ist zu beachten, dass auch bei fehlender Zustimmung der Übernahme durch die WEG-Gemeinschaft ein Anspruch auf Erfüllung des Verwaltervertrages besteht, auch wenn die verkaufende Gesellschaft aufgrund fehlender Vermögensgegenstände und nicht mehr angestellten Personals nur noch als rechtlich leere Hülle besteht. In diesem Zusammenhang bleibt dem Verkäufer eigentlich nur die Möglichkeit sich mit der WEG auf die zeitnahe Auflösung des Verwaltervertrages zu einigen und bis zu dem Zeitpunkt die geschuldete Verwalterleistung weiterhin zu erbringen. Dieses Risiko für den Käufer und Verkäufer ist im Rahmen der Due Diligence und Vertragsverhandlung vorab nur schwer abzuschätzen und einzukalkulieren.

Ein weiterer wichtiger Aspekt zwischen Asset und Share Deal ist der Unterschied in der steuerlichen Behandlung beider Transaktionen für den Verkäufer. Der Share Deal ist gegenüber dem Asset Deal für den Verkäufer steuerlich klar vorteilhafter und im Rahmen der Unternehmensbewertung und Kaufpreisfindung ein wichtiger Aspekt. Es wird empfohlen im Rahmen der Verhandlungen steuerrechtliche Beratungen hinzuzuziehen.

Abb. 1: Zusammenfassung Vor- und Nachteile Asset Deal vs. Share Deal

Im Vergleich beider Transaktionsformen ist der Share Deal für viele Unternehmen vorteilhafter und findet in der Praxis daher vergleichsweise häufiger Anwendung. Nichtsdestotrotz ist der Asset Deal eine interessante Alternative, da der Share Deal als Rechtskauf für den Käufer dahingehend risikobehaftet ist, dass auch schlechte Assets und mögliche Haftungsrisiken und aus der Vergangenheit bestehende Verbindlichkeiten übernommen werden. Darüber hinaus ist manchmal nur ein Asset Deal möglich, wenn das zu verkaufende Fremdverwaltungsgeschäft nur einer von mehreren Geschäftsbereichen ist.

Due Diligence als essentielles Werkzeug zur Unterstützung des Asset Deals

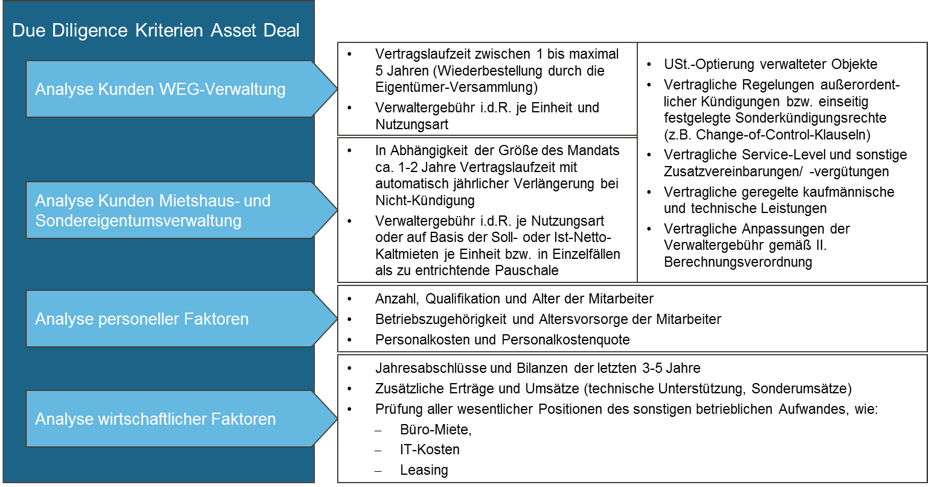

Die Due Diligence ist ein unverzichtbarer Prüfvorgang der Kaufgegenstände. Wesentliches Element ist dabei die Analyse der Verwaltungsverträge. Innerhalb der Due Diligence ist zu beachten, dass die Verwaltungsverträge überwiegend nur begrenzte Laufzeiten haben und damit der Druck auf eine erfolgreiche Übernahme und Integration steigt. So kann der Verwalter gemäß Wohnungseigentumsgesetz4 bei einer WEG in Deutschland maximal 5 Jahre bestellt werden. In der Praxis üblich sind im WEG-Bereich Vertragslaufzeiten von 3 bis 5 Jahren und im Bereich der MHV und SEV jährlich kündbare Verwaltungsverträge.

Die Due Diligence sollte neben der Laufzeit auch die Werthaltigkeit der Verwalterverträge berücksichtigen, die sich nur mit einer detaillierten Analyse der Leistungsbestandteile der verschiedenen Kundenverträge beurteilen lässt.

Zusätzlich zu den Umsätzen und vertraglich geregelten Leistungen sind auch die variablen und fixen Kosten, die mit dem Asset Deal planmäßig übergehen, im Detail zu betrachten. In der Fremdverwaltung sind die Personalkosten der größte Aufwandsfaktor (i. d. R. zwischen 50 %–75 %). Die in den Arbeitsverträgen und Nachträgen geregelten Konditionen inklusive möglicher Altersvorsorge-Vereinbarungen sind zu analysieren und zu bewerten. Auch die Höhe und die Bestandteile des sonstigen betrieblichen Aufwandes (z. B. Miete der Geschäftsräume und Kosten für das ERP-System) sollten in die Due Diligence mit einfließen und unter Berücksichtigung möglicher Optimierungspotenziale bewertet werden. Welche wirtschaftlichen und vertraglichen Merkmale bei einem Asset Deal zu beachten und zu bewerten sind, kann Abbildung 2 entnommen werden.

Abb. 2: Indikative Due Diligence Kriterien zur Analyse der Fremdverwaltung nach Kategorien

Die Ergebnisse der Due Diligence werden in Form einer Businessplanung auf Basis des Ist-Zustandes und unter Einbeziehung der geplanten wirtschaftlichen Effekte zusammengefasst. Der Businessplan ist somit ein wesentlicher Bestandteil der Ermittlung eines geeigneten Kaufpreises. In Abhängigkeit von der Größe und Relevanz des Asset Deals kann die Planung auch mehrere Szenarien mit unterschiedlichen Entwicklungen abbilden. Die Aussagekraft und Genauigkeit des Businessplans ist dabei maßgeblich von der konzeptionellen Vorbereitung in Form der Due Diligence auf der Seite des Käufers, der Menge und Qualität der vom Verkäufer übermittelten Daten und der verfügbaren Zeit abhängig.

Über das Finanzierungskonzept werden die Rahmenparameter der Finanzierung des Kaufpreises und die Konkretisierung der Kaufpreiszahlungen vorgenommen. In Bezug auf die zu verhandelnde Kaufpreiszahlung sind neben einer fixen Zahlung zu einem fixen Zeitpunkt noch weitere Varianten möglich. Eine gängige und beliebte Form stellt das Earn-out-Modell5 dar (auch „Besserungsschein“ genannt), bei dem neben einem fixen Kaufpreisanteil weitere erfolgsabhängige Raten mit Zeitversatz gezahlt werden. Die erfolgsabhängigen Raten bemessen sich häufig in der Höhe nach der zukünftigen Entwicklung bestimmter vertraglich fixierter Parameter. Im Fall des Asset Deals in der Fremdverwaltung sind dies insbesondere der Anteil der tatsächlich übernommenen Verwaltungsverträge, die Vertragslaufzeit und die Höhe der vereinbarten Verwaltervertragsvergütung. Über das Earn-out-Modell lässt sich zwar der Kaufpreis flexibel an die Erfolgsquote der Vertragsübernahmen anpassen, aber ein Risiko des Verkäufers langfristige WEG-Verwaltungsverträge mit fehlender Zustimmung weiter erfüllen zu müssen, bleibt bestehen.

Abschluss eines Asset Deals in der Fremdverwaltung

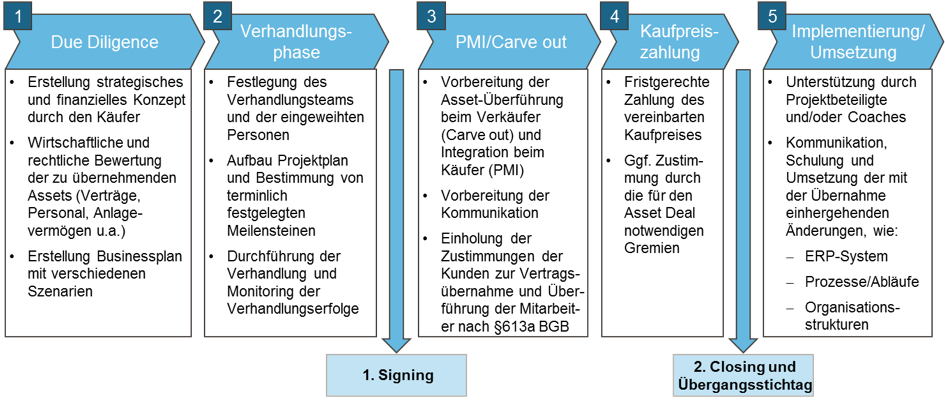

Im Rahmen der Vertragsverhandlungen werden drei Termine vereinbart: Signing, Übergangsstichtag und Closing.

Das Signing ist der Tag an dem der Kaufvertrag unterzeichnet und damit die Modalitäten der Transaktion schriftlich fixiert werden.

Das Closing ist der Tag, an dem sämtliche (im Kaufvertrag geregelten) aufschiebenden Bedingungen eintreten, also der Tag an dem der Kaufvertrag rechtlich wirksam wird. Zu den aufschiebenden Bedingungen gehören z. B. die Zahlung des vereinbarten Kaufpreises (bzw. Kaufpreisrate) sowie falls noch erforderlich die Zustimmung der zuständigen Organe oder Gremien der Gesellschafter und kartellrechtliche Freigaben. In der Regel ist das Closing an einem Bankarbeitstag, da an diesem Tag die Kaufpreiszahlung fließt.

Der Übergangsstichtag ist der Tag, zu dem buchhalterisch und wirtschaftlich der Übergang greift. Dieser wird im Kaufvertrag festgelegt und ist in der Regel ein Jahres-, Quartals- oder Monatsanfang. Dies vereinfacht die wirtschaftliche Abgrenzung der Leistungen und Kosten zwischen dem alten und neuen Eigentümer. In der Regel liegen der Übergangsstichtag und das Closing zeitlich sehr nah beisammen.

Der Abstand zwischen Signing und Closing ist so zu wählen, dass in Abhängigkeit der Größe und Komplexität des Asset Deals genügend Zeit bleibt, die Überführung der Vermögensgegenstände vom Verkäufer (Carve out) sowie eine entsprechende Post Merger Integration (PMI) beim Käufer vorzubereiten. Allerdings sollte der Zeitpunkt des Closings nicht zu spät festgelegt werden, damit sowohl für die Kunden als auch für die Mitarbeiter des Verkäufers schnellst möglich Klarheit herrscht. In der Regel liegt dieser Zeitraum bei ungefähr 2–6 Monaten.

Mit sich anbahnender Einigung in den Vertragsverhandlungen des Asset Deals sind Vorbereitungsmaßnahmen für Kundenansprachen und Dienstleisterinformationen zu treffen, um bei Unterzeichnung des Asset Deals unverzüglich den Kontakt mit den Kunden und Mitarbeitern des Verkäufers aufnehmen zu können. Durch die jeweilige Zustimmungspflicht erhöht sich sowohl die notwendige Kommunikation als auch der zeitliche Aufwand. Durch eine zeitnahe und gut vorbereitete Ansprache wird das Risiko verringert, dass sich sowohl Kunden als auch Mitarbeiter durch verspätete oder unzureichende Informationen nach anderen Dienstleistern bzw. Arbeitgebern umsehen.

Da die Fremdverwaltung und im Speziellen die WEG-Verwaltung ein stark personenbezogenes Geschäft ist, kommen insbesondere einer sensiblen Mitarbeiterinformation und gut strukturierten Mitarbeiterübernahme eine große Bedeutung zu. Neben dem Verlust des fachspezifischen Wissens und der Kenntnisse von Besonderheiten der Objekte durch nicht übergehende Mitarbeiter, ist es auch schwerer Kunden von den Vorteilen der Übernahme zu überzeugen. Für den Erhalt der Zustimmung der Kunden bewirkt der Satz „Für Sie verändert sich mit der Übernahme im Alltag nichts“ oft Wunder.

In diesem Zusammenhang muss grundlegend zwischen der Übernahme der Verträge der Mietshausverwaltung und der WEG-Verwaltung unterschieden werden. Bei fehlender Zustimmung können die Verträge der Mietshausverwaltung unter Beachtung der Kündigungsfrist relativ kurzfristig innerhalb von 1 Jahr aufgrund der Geschäftsaufgabe durch den Verkäufer oder durch den Eigentümer gekündigt werden. Bei der Übernahme von WEG-Verträgen erfolgt die Zustimmungspflicht zwingend über eine Eigentümerversammlung mit beschlussfähiger Mehrheit. Für den Fall, dass die jährliche reguläre Eigentümerversammlung bereits vor der Bekanntgabe des Asset Deals durchgeführt wurde, muss für die Zustimmung der Übernahme eine Sondereigentumsversammlung mit beschlussfähiger Mehrheit durchgeführt werden.

Mit Zustimmung der Eigentümer zur Übernahme ist es bei beiden Verwaltungsarten möglich als übernehmendes Unternehmen sowohl in den bestehenden Vertrag einzutreten, als auch einen neuen Vertrag mit dem übernehmenden Kunden auszuhandeln. Letztere Variante ist attraktiver, da die vertraglichen Leistungsspektren als auch die Konditionen des Vertrages neu vereinbart werden können bzw. eine Vereinheitlichung der Verträge mit denen des Käufers erreicht werden kann.

Mit Festlegung der zu übertragenden Vermögensgegenstände ist bereits die Einholung der Zustimmungen für die anschließende Übernahme zu planen, die begrifflich oft als Post Merger Integration (PMI) bezeichnet wird. Mit PMI soll eine weitestgehend reibungsarme Übernahme der zu erwerbenden Vermögensgegenstände sowie Vertrags- und Rechtsverhältnisse des Unternehmens, eine jeweilige Zustimmung der Kunden und des Personals vorausgesetzt, gewährleistet werden. Im Wesentlichen beinhaltet PMI die Vorbereitung, Strukturierung und Umsetzung der Maßnahmen zur Übernahme der Vermögensgegenstände, oft unterstützt durch den Aufbau eines temporären Übernahme-Projektes. Innerhalb des über den Zeitpunkt des Closings hinausgehenden Implementierungs-Projektes werden die weiterführende Kommunikation zu den Kunden und Mitarbeitern gesteuert, Änderungen in den Prozessen und Organisationsstrukturen umgesetzt sowie eine mögliche Überführung in ein neues ERP-System unterstützt.

Fazit

Durch den heterogenen und vielschichtigen Markt an Hausverwaltungen steigt der Druck auf die Dienstleister im Bereich Property Management, die eigene Organisation effektiver und effizienter aufzustellen und sich über zusätzliche Leistungen von anderen Hausverwaltungen abzugrenzen. Anorganisches Wachstum schafft hier neue Optionen und kann zusätzliche Skaleneffekte und Synergien ermöglichen.

Ein geeignetes Mittel ist der Ankauf von Vermögensgegenständen über einen Asset Deal. Wesentlicher Vorteil im Vergleich zum Share Deal ist die höhere Flexibilität für den Käufer, da dieser die zu erwerbenden Vermögensgegenstände sowie Rechts- und Vertragsverhältnisse auswählen kann und bei der Übernahme keine Verbindlichkeiten und Haftungsrisiken aus der Vergangenheit mit übernimmt. Nachteilig im Vergleich zum Share Deal wirken sich vor allem die Zustimmungspflichten der Kunden sowie die Widerspruchsmöglichkeiten der Mitarbeiter und die damit verringerte Planungssicherheit für den Käufer aus. Für die veräußernde Partei ist innerhalb der Verhandlung des Asset Deals die höhere Steuerlast des Kaufpreises zu berücksichtigen.

Basierend auf einer Due Diligence sollte der Ankauf sehr gut vorbereitet, strukturiert und terminiert sein, sowie von den richtigen Projektteilnehmern gesteuert und überwacht werden. Wichtigstes Instrument hierfür ist der Businessplan, um sowohl die Höhe des Kaufpreises bestmöglich zu ermitteln, aber auch um Chancen und Risiken des Asset Deals im Vorfeld zu erkennen.

Abb. 3: Indikativer Ablauf eines Assets Deals

Die Chancen einer erfolgreichen Umsetzung steigen zusätzlich, wenn mit Unterzeichnung des Asset Deals zeitnah der Kontakt mit den zu übernehmenden Kunden gesucht und auch die übergehenden Mitarbeiter frühzeitig aktiv eingebunden werden.

Mit RITTERWALD Mehrwert erzeugen

RITTERWALD kennt den Immobilienmarkt sehr gut und hat in den letzten Jahren bereits mehrere Asset und Share Deals in diesem Bereich für Käufer oder Verkäufer begleitet und unterstützt. Im Ergebnis wurden die Vermögensgegenstände bzw. die Unternehmensanteile erfolgreich vom Verkäufer übertragen und beim Käufer integriert.

Kontakt

Wenn Sie Fragen zu diesem Thema haben, wenden Sie sich bitte an:

-

Lutz Rittig

Lutz Rittig-

email hidden; JavaScript is required

-

email hidden; JavaScript is required

1 Volks- und Raiffeisenbanken Branchenbrief: GK 117 Hausverwaltung (10/2016), S.3.

2 § 854 ff. BGB Bestimmtheitsgrundsatz

3 § 20 Abs. 2 Wohnungseigentumsgesetz

4 § 26 Abs. 1 Wohnungseigentumsgesetz

5 van Kann, J. (2009): Praxishandbuch Unternehmenskauf: Leitfaden Mergers & Acquisitions. Stuttgart: Schäffer-Poeschel. 57 f.